尊龙凯时-人生就是搏!十张图看懂美的的“秘密”:股价7年暴涨24倍美的股价7年24倍涨幅背后,是稳健持续的营收和利润增长。空调和消费电器为美的构筑了强大的护城河。过去几年,美的空调业务的增速不及小家电,但空调业务的各项指标依然增长,尤其毛利率的新高表现强于竞争对手格力电器。

近期,美的集团在二级市场股价连创历史新高,甩掉老对手格力电器2000多亿市值,成为吃瓜群众津津乐道的话题尊龙凯时,人生就是搏。

美的集团的前身是美的电器,2013年美的集团吸收合并美的电器,美的电器法人资格被注销并终止上市。自此,美的集团登上历史舞台。

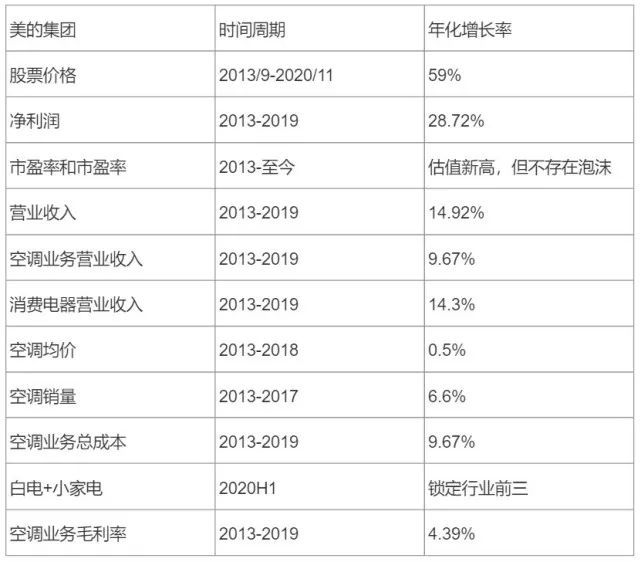

截至2020年11月19日,美的集团近期创下的历史最高价格(前复权)为94.46元,较其2013年9月18日上市开盘价3.7元(前复权)上涨2453%,7年涨幅超24倍,投资年化收益率近59%。

美的集团的核心业务是空调尊龙凯时,人生就是搏,上图以2013年9月17日收盘价为基准,通过比较A股中空调业务收入最高的5家公司(美的集团、格力电器、青岛海尔、海信电器、长虹美菱)过去7年的累计涨幅可知,在过去7年中,美的集团和格力电器的涨幅远远领先其他3家公司,因今年疫情中表现不佳,格力电器目前被美的集团甩在身后。

基于行业、公司数据等原因,我们从2013年美的集团上市算起,试着对美的集团2013年至2017年近59%的年化收益率进行分析。

过去7年间,美的集团的净利润从2013年的53.2亿提升至2019年的242亿,6年间提升355%,实现年复合增长率28.72%。2020年前三季度,美的集团实现净利润220亿,大概率2020年年报净利润将创下历史新高。

2013年至今,美的集团的净利润多数时间被格力电器压制,但在疫情中,美的集团凭借在家电领域的多样化发展,构筑了足够深的护城河,并未遭受严重的冲击。2020年前三季度,美的集团的净利润已经将格力电器远远甩在身后。

从估值角度看,美的集团在2020年9月末时,市净率已经逼近上市后的历史高位,截至2020年11月19日,美的集团时隔近3年后,市净率再次创下历史新高,但估值中枢并未大幅拉升,估值未到6倍,可以说并没有明显泡沫。

市盈率是股票价格除以每股盈利的比率,从市盈率TTM角度看,两家公司都创下了2013年9月以来的新高,但本质上略有差别。

美的集团市盈率TTM新高源于股价的持续上涨,2020年至今,美的集团股价涨幅超60%,伴随着股价的上涨,市盈率TTM水涨船高。

尽管近期创下历史新高,格力电器今年的涨幅依然不到10%,市盈率TTM的上涨主要源于利润的下滑,分母变小了,估值也就上升了。

格力电器当前的市盈率估值稍微有点“失真”,这是因为疫情期间的净利润大幅下滑并不是持续性的,随着明后年格力电器的经营逐步恢复,在假设股价不变的情况下,市盈率将出现下调,所以实际估值并没有显示的那么高。

戴维斯双击,就是说当一个公司利润持续增长使得每股收益提高,同时市场给予的估值也提高,股价得到了相乘倍数的上涨。

美的集团在疫情中的业绩表现显示了极强的稳定性,随着疫情逐渐散去,未来的业绩表现值得期待,券商研报也给了较高的预期。

未来几年,在疫情过后的复苏环境中,市场对估值的忍耐度会有所提升,虽然美的集团的估值已经创下了历史新高,但市盈率和市净率是否具备持续提升的空间呢?虽然无法给出准确的预测,但是泸州老窖和五粮液近期的估值变化值得大家参考。

作为中国家电领域最优秀的上市公司之一,美的集团的营业收入始终碾压同行,从2013年的1213亿,到2019年的2794亿,6年将增长130%,年复合增长率达到了14.92%。2020年Q3,美的集团的营收达到了格力电器的1.7倍。

通过观察美的集团的主营业务构成可发现,在2017年收购库卡机器人后,美的集团的业务线进行了重新梳理,将洗衣机、冰箱、小家电合并成了消费电器。

为了更加清晰的理解美的集团各条业务线的发展变化,我们将美的集团的各项业务梳理成四类:暖通空调、消费家电、库卡机器人尊龙凯时,人生就是搏、其他业务。

通过观察这四项业务的营收变化可以看到,当前,空调业务与其他家电的业务之和体量差不多,且都在保持稳定的增长,库卡表现不理想,但占比相对较小,影响有限。

2013年-2019年期间,空调业务营收增长74%,年复合增长率9.67%;消费电器业务增长123%,年复合增长率14.3%,高于空调业务增速。

从四项业务的增速上看,2017年至今,空调业务的增速要高于其他家电业务的增速,库卡机器人略微拖后腿了。2017年,在包括空调在内的家电业务增速达到巅峰后,开始逐渐下滑。

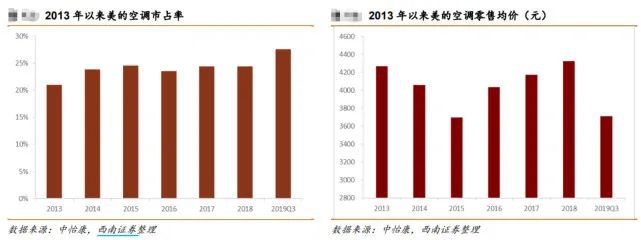

众所周知,2019年双十一格力掀起一轮价格战,加之去库存和新国标等种种因素,美的空调零售均价大约从2013年的4250元涨到2018年的4350元,期间年复合增长率约0.5%,可以忽略不计。从市占率角度看,美的的市占率始终稳步提升。

由于数据所限,目前仅能查到2017年之前各大品牌的空调销量,2017年之后只能查到社会总销量。

美的集团家用空调销量从2013年的2684万台增长到2017年的3469万台,4年增长29.24%。年复合增长率达到6.6%,同期,社会空调销量同比增长达到27.29%,与美的集团的空调销量增长基本一致。

以上对美的空调业务的分析全部基于家用空调数据,因信息披露等原因,不包含中央空调。美的空调业务中,中央空调的占比相对较小,对逻辑的定性分析结果影响有限。

从成本端来看,空调业成本从2013年的469亿元提升到2019年的816亿元,年复合增长率9.67%。对比公司在2013-2019年中28.72%的净利润增长率,大家说空调业务成本控制的如何呢?

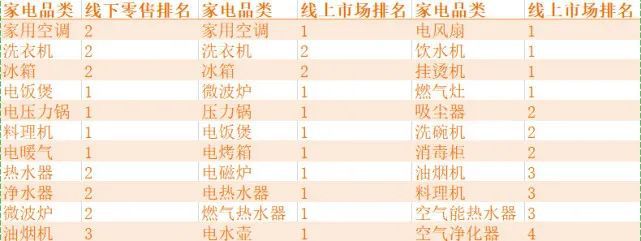

在传统白电领域,美的集团的空调、冰箱和洗衣机都能稳定保持在行业第二位,其中,空调业务在2020年上半年已经超过格力成为行业第一。

从上表可以看到,美的多个细分领域行业第一,几乎所有的小家电都能做到行业前三,是当之无愧的“小家电之王”!

通过毛利率和净利率分析可以看到,2013-2016和2017-2019年两个阶段,美的集团的毛利率、净利率、空调毛利率均保持稳定上涨态势。2017年盈利能力的下滑一定程度上与库卡机器人并表有关。

同时可以观察到,空调业务的毛利率高于公司整体的毛利率,2019年年报中,空调业务的毛利率创下近7年新高,到达30%以上。

空调业务的毛利率从2013年的24.5%提升至2019年的31.75%,年化增长率达到4.39%,可以看到美的集团并没有为空调业务的增长牺牲利润,反而越来越赚钱。

从以上分析中可以看到,美的集团股价惊人上涨与营收和利润的增长有较大的关系,空调和消费电器为美的构筑了强大的护城河。

过去几年,美的空调业务的增速不及小家电,但空调业务的各项指标依然增长,尤其毛利率的新高表现强于竞争对手格力电器。

本文仅为美的集团过去7年的财务分析,未做商业模式尤其是销售渠道的探讨,遂无法准确得出未来看涨或看跌的结论,仅希望以上分析能给大家带来一定的启发。